27 Jun

2017

Biométrie : quels usages pour la banque ?

Les services bancaires nés de la percée des fintechs et du digital (compte nickel, paiement sans contact, banque mobile…) représentent autant des avancées en termes de confort et d’accessibilité pour le consommateur, que des nouveaux défis pour les acteurs de l’industrie bancaire. La sécurisation des transactions et l’amélioration de l’expérience client font partie des principaux axes de développement et de réflexion pour les institutions financières ; c’est donc tout naturellement que ces dernières ont commencé à s’intéresser de très près aux potentialités offertes par la biométrie. Les initiatives et les innovations se multiplient dans ce domaine en rapide évolution.

Fini le chéquier et les codes confidentiels, place au « sans contact » !

Ces dernières années, le paiement sans contact est apparu comme une véritable alternative à la panoplie traditionnelle des moyens de paiement. Cette solution a rapidement séduit les acteurs de la téléphonie qui n’ont pas hésité à proposer leurs solutions de paiement mobile. On remarque néanmoins que, dans l’hexagone, l’engouement pour les Apple Pay, Orange Cash ou autres Lyf Pay n’est pas aussi fort qu’escompté. En effet, si d’autres pays comme le Japon (où près d’une personne sur deux a déjà expérimenté ce type de service) en sont friands, les Français sont beaucoup plus attachés à leur carte bancaire et continuent de réaliser la majorité de leurs paiements sans contact par ce biais.

D’après une étude menée par Harris Interactive en novembre 2016, seules 6% des personnes interrogées ont déjà utilisé leur smartphone comme moyen de paiement, tandis que 82% des possesseurs de cartes bancaires disposant de la fonction « sans contact » ont eu l’occasion de l’utiliser.

Ces deux solutions restent toutefois réservées aux petites dépenses du quotidien pour des raisons évidentes de sécurité, les cartes bancaires limitant, le plus souvent, les paiements sans contact à un montant d’une trentaine d’euros, tandis qu’Apple Pay permet d’effectuer des transactions jusqu’à 300 euros.

Afin de mieux lutter contre la fraude, le vol ou le piratage des cartes bancaires, les acteurs ont décidé de faire appel aux innovations technologiques et notamment à la biométrie.

Des systèmes d’authentification plus ou moins fiables

L’analyse morphologique peut être réalisée à partir des empreintes digitales, de l’iris de l’oeil, des réseaux veineux de la rétine ou de la paume de la main, de la morphologie de la main, ou encore des traits du visage.

Le moyen d’identification le plus communément utilisé par les banques reste à ce stade l’utilisation des empreintes digitales. Cependant, pour bénéficier d’un service fondé sur la reconnaissance d’empreintes, il faut que le client se rende au sein de son agence afin de numériser ses empreintes (étape d’acquisition) avec l’aide d’un conseiller. Ce-dernier fournit ensuite un boîtier qui servira de lecteur biométrique au moment de passer en caisse ou d’effectuer un virement. De manière plus souple, les groupes Crédit Mutuel Arkéa, Société Générale, BNP Paribas, Crédit Agricole et BPCE, ont démocratisé et simplifié le paiement mobile sans contact avec authentification biométrique par empreintes digitales au travers de l’application « Paylib ».

Autre innovation majeure, la reconnaissance vocale, jugée plus fiable et plus souple que l’empreinte digitale. La Banque Postale a obtenu le feu vert de la CNIL pour déployer la solution « Talk to Pay » et permettre le paiement en ligne automatique à partir d’une simple identification vocale. Le client pourra dorénavant gérer une partie de ses opérations d’un simple « sésame, ouvre-toi !». Cette avancée vient s’ajouter à l’arsenal déjà déployé pour réduire la fraude à la carte bancaire, notamment dans le cadre des paiements à distance, qui bien que comptant pour moins de 12% des paiements par carte bancaire, représentent les deux tiers de la fraude.

Ces solutions biométriques, qui permettent de sécuriser le paiement sans contact, tendent à se généraliser, d’autant que, d’après une étude réalisée par Visa en juillet 2016, les Européens se disent particulièrement intéressés par l’utilisation de la biométrie : 53% des personnes interrogées étaient favorables à l’authentification par scan de l’empreinte digitale.

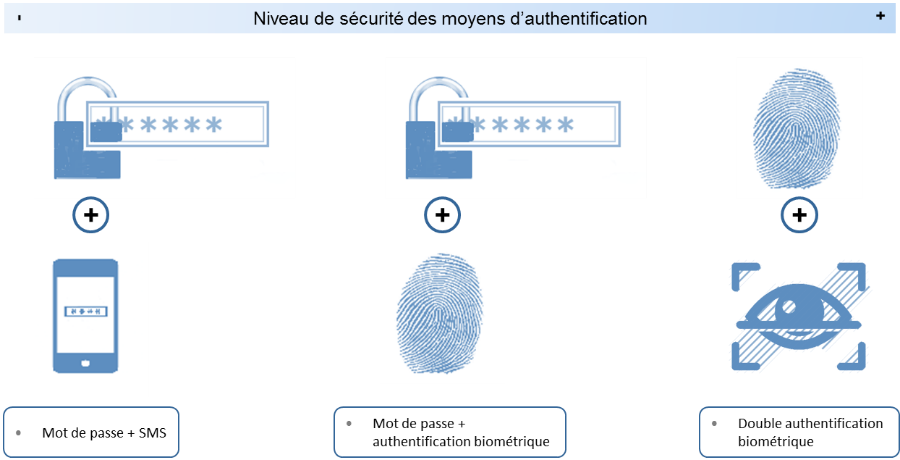

Il subsiste néanmoins certains freins à ces méthodes. Tout d’abord le recours à un objet connecté (téléphone, boitier spécifique) pour s’authentifier constitue une contrainte pour le client, qui peut l’égarer ou ne pas avoir accès au réseau lors du paiement. Ensuite, la seule vérification de l’empreinte digitale ne peut être suffisante pour identifier un individu de manière certaine. Certains procédés d’authentification sont plus fiables que d’autres : c’est le cas, par exemple, de la reconnaissance faciale ou de l’empreinte palmaire, dont la fiabilité est supérieure à celle de la reconnaissance vocale ou de l’empreinte digitale. Pour être réellement efficaces, ces méthodes biométriques doivent idéalement être couplées à un autre moyen d’authentification.

Source : Morpho

Malgré l’étendue des potentialités qu’elle offre, au stade actuel de la technologie, la biométrie ne peut pas être considérée comme totalement fiable et doit donc se limiter à des opérations bancaires peu sensibles. De plus les données biométriques peuvent être volées et piratées avec des conséquences beaucoup plus dramatiques qu’un piratage classique. Alors qu’il est possible de réinitialiser et de modifier un mot de passe à sa guise, il n’est pas envisageable de changer d’empreintes digitales ou d’iris.

Fluidifier l’expérience client tout en protégeant ses données…

Le futur défi de la banque sera de faciliter la vie du client tout en maintenant un haut niveau de fiabilité et de sécurité. Cela passera certainement par une authentification forte qui ne requière pas l’utilisation d’un téléphone ou d’un boîtier (possibilité offerte par la reconnaissance faciale ou palmaire). La question de la protection des données biométriques deviendra absolument essentielle. La bonne nouvelle étant qu’en comparaison des Apple, Orange, Samsung, Facebook ou Alibaba, sur les questions relatives à la protection des données et à la lutte contre la cyber-criminalité, la banque possède un savoir-faire reconnu et dispose d’un capital confiance élevé auprès des clients…